こんにちは Camel Loop (@Camel_Loop) です!

働かなくても生きていけるようになりたい

そんなことは夢物語にすぎないと、誰もが思うはず。

でも世界にはそんな、夢のような生活を実現している人がいるのです。

それが

この状態。

Finantial Independence, Retire Early。

私たちがFIREに一歩でも近づくために出来ることを、進めていきましょう。

『FIREとは?』という方は、まずこちらの記事からお読みください。

【サイドFIREとは】まさに理想の生き方! 誰でも再現可能な理由と海外移住について

【サイドFIREとは】まさに理想の生き方! 誰でも再現可能な理由と海外移住について

さて、資産運用のシミュレーションをしていく上で欠かせない『4%ルール』という言葉を聞いたことがあるでしょうか。

FIREの出口戦略において、重要なキーワードとなる4%ルール。

知っているのと知らないのとでは大きな差となります。

しっかり押さえておきましょう!

こちらの記事では

- サイドFIREの出口戦略に欠かせない4%ルールとは

- サイドFIREを達成するために必要な資金とは

- 4%ルールの注意点

についてお伝えしていきます。

目次

あなたがこれから着実に、資産運用をすすめていったとします。

順調に目標資金まで到達しました。

さて、実際に「さぁ、リタイヤしよう」となったとき、どうやって形成した資産を取り崩していけば良いのでしょうか。

これがFIREにおける出口戦略です。

何事にも先駆者がいるもの。

アメリカではどんな運用の仕方で何%ずつ取り崩せば、資産を可能なかぎり減らさずに生活できるのかを研究している機関があります。

そんな研究から導き出されたひとつの結論が『4%ルール』です。

結論から言うと4%ルールとは

引退時の資産×4%を定額で取り崩しつづけ、残りは運用し続ける

方法のこと。

ん? 『4%を定額で取り崩しつづける』ってどういうこと?

これだけでは分かりずらいと思います。具体例をみていきましょう。

たとえばあなたが3,000万円の資産を貯めて60歳で引退したとします。

その後、1年目の取り崩し額を(3,000万円×4%=)120万円とします。

年金や副収入などを加えながら、1ヶ月10万円で生活するということですね。

そして以後も同様に、毎年120万円ずつを取り崩して生活していくのです。

普通に考えたら3,000万円÷120万円=25年で資金が尽きてしまう計算になるはずですね。

85歳で貯金ゼロ。もちろん生活は苦しくなります。

ところが資産運用をしながら取り崩すと、資産はもっと長く生き延びるのです。

1998年にアメリカのトリニティ大学の教授3人が、以下の研究結果を導き出しました(トリニティ・スタディ)。

資産運用をしながら、取り崩し額を毎年4%の定額にした場合、30年後に資産が残っている確率は96%

検証条件:1926年から70年間を対象として、株式50%・債券50%のポートフォリオで運用

さらに驚くべきことに、30年後に資産が残っているどころか多くの場合

もとの3,000万円よりも数倍に増えている(中心値:9倍)

という検証結果が出ました。

えーと、普通だったら25年でスッカラカンになるところ30年後にも残っていて、数倍に増えていたってこと? 手品みたいな話だね!

この結果からも、私達はみな貯金だけでなく投資をして資産運用をするべきという意図が伝わるのではないでしょうか。

こちらの検証は1998年に行われたものですが、現在でもアップデートが続けられています。

その結果、当時の経済成長の追い風に乗った偶発的なものではなく、現代の状況においても適用できる検証であることが明らかになっています。

なぜ資産が数倍にも増えるのか

資産運用には、複利の力が働くからです。

複利とは簡単にいうと、利子にもまた利子がつくこと。

たとえば元金が100万円あり、この100万円を年利4%で運用したとします。

すると、1年後には104万円になりますね。

この運用益である4万円も含めて(つまり合計104万円を)さらに年利4%で運用を続けると、1年後にはいくらになるでしょうか?

また4万円が増えて108万円になるんじゃないの?

いえ、108万1600円となるのです。

この1600円は、運用益である4万円についた運用益というわけですね。

たった1600円とあなどるなかれ。長期の運用となるとこれが雪だるま式に増えていくのです。

得た運用益をひたすら再投資することにより、1年ごとに

1,000,000 ⇒ 1,040,000 ⇒ 1,081,600 ⇒ 1,124,864 ⇒ 1,169,859 …

と、徐々に増え方が大きくなっていきます。

つまり時間をかければかけるほど、お金自身が働いて稼ぐ金額が増えていくわけですね。

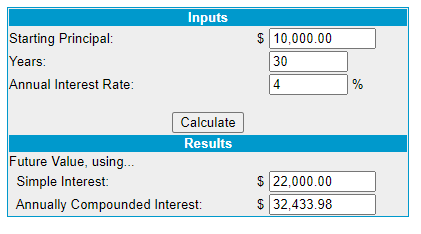

以下のグラフのように、ある時点から単利(常に元本のみに利益が発生する状態)との差がどんどん広がっていくのが分かるかと思います。

単利と比較した結果が以下となります。

シミュレーションによると30年後には約124万円もの差(1$=100円として計算)となりました。

それほど効果は絶大で、20世紀最大の物理学者であるアインシュタインも複利を

「人類最大の発明」

「宇宙で最も偉大な力」

と評したと言われます。

株ならどんなものでも良いのか

ここでいう株式は、アメリカ株(S&P500)のインデックスファンドを購入した場合としています。

なぜ米国株なのか? といった話題については、別の記事にて詳しく紹介しますね。

なぜ4%なのか

長期的にみると、アメリカ株(S&P500)のインデックスファンドのリターンは平均7%。

それにインフレ率3%(モノの価値が上がり、相対的にお金の価値が下がること)を差し引いた数字となります。

ちなみにここでいう3%とはアメリカのインフレ率なので、日本の場合はもう少し下がります。

資産が4%ずつ増えるのであれば、4%ずつ取り崩して消費しても減らない

という数字のトリック、打ち出の小づちのような状態ですね。

では、FIREをするために元本はいくら貯めたら良いのでしょうか。

こちらも4%ルールから逆算できます。

おさらいすると、資産の4%にあたる金額が1年間に使える金額でしたね。

つまり、1年間の支出総額×25 が引退までの資産として必要になるのです。

たとえば1年間の支出が200万円であるなら、5,000万円貯まればFIRE達成となります。

サイドFIREではいかがでしょうか。

サイドFIREとは「不労所得で生活費の半分を賄い、残りは働いて稼ぐ」という考え方でした。

1ヶ月の支出を20万円として、そのうち10万円を稼ぐと年間支出は120万円

120万円×25 ⇒ 3,000万円

もう少し働いて、夫婦で月15万円を稼ぐと年間支出は60万円

60万円×25 ⇒ 1,500万円

これからサイドFIREを目指すには、1,500万円の資金を準備する必要がありそうです。

あくまで机上の計算にすぎませんが、FIREにくらべて手に届く数字になってきたのではないでしょうか。

あなたもぜひ、価値観や理想と照らし合わせながら様々な数字を入れてシミュレーションしてみてください。

4%ルールの概要についてお伝えしていますが、もちろん良い側面だけではありません。

注意点もあるので紹介しておきます。

それは

株式や債券が、毎年安定して4%の運用益をもたらしてくれるわけではない

という点です。

米国インデックス株式のリターンは平均7%ですが、これはあくまで長期的にみた平均。

つまり15%の運用益となる年もあれば、暴落によりマイナス20%になる年もあり得るということです。

投資である以上、リスクは考慮しないといけません。

暴落のあった年には取り崩しを控えて、ストックしてある貯金を取り崩したり労働をしたりしながらバランスを取ると資金が長続きします。

今回は4%ルールについて紹介してきました。

いかがでしたでしょうか。

数字がたくさん出てきて、疲れてしまったかもしれませんね。

要点をまとめます。

4%ルールとは引退時の資産×4%を定額で取り崩しつづけ、残りは運用し続ける

という、資産運用の出口戦略に関する方法のこと。

1年間の支出総額×25 が引退までに必要となる資産と導き出される。

このブログで繰り返しお伝えしている通り、FIREのために必要なのは以下の3つとなります。

- 消費をおさえて

- 収入を増やして

- 投資に出来るだけ多く回す

Traveler's Lodge -サイドFIRE達成&マレーシア移住を目指すブログ-

Traveler's Lodge -サイドFIRE達成&マレーシア移住を目指すブログ-